调研说明

1.调研背景说明

随着国内需求端持续发力,近年来中国科学仪器市场快速扩容,成为全球仪器市场增长引擎。其中,质谱仪作为“科学仪器的皇冠”,其功能强大且应用场景广泛,为国内仪器市场增长注入了强劲动力。过去几年,受中美贸易战、新冠疫情、产业链重构等多重因素影响,国内质谱仪器市场的发展出现新变化与新挑战。

为进一步摸清中国质谱仪器市场发展情况,了解国内外质谱竞争格局,预测未来市场发展趋势,我会经过广泛调研及深入研究,撰写形成1份《中国质谱仪器市场全景调研及趋势分析报告》。为惠及我会会员单位,促进行业交流合作,我会特将上述报告的精华摘要内容予以公开分享交流,更为全面详实的中国质谱仪器市场调研报告,请联系我会刘玉兰老师(13401022872)咨询获取。

2.调研范围界定

中国市场——主要指中国大陆,不包括港澳台地区。

质谱仪——包括以四极杆(Q)、飞行时间(TOF)、离子阱(IT)、磁式(MS)及傅立叶变换质谱(ET,含静电阱质谱和傅里叶变换离子回旋共振质谱)这五类作为质量分析器的质谱仪。

国产质谱仪——由总部注册在中国大陆的企业研发生产的质谱,包括自主研制生产和非自主研制生产(如由他人OEM或者ODM)两种情形。

进口质谱仪——由总部注册在其它国家或地区的企业研发生产的质谱仪,包括在中国大陆生产制造的质谱仪。

3.调研过程说明

调研时间:2023年5月-11月

调研方法:以会议访谈、实地走访为主,案头研究为辅。

调研对象:约40家国内外主流质谱企业;

超20家国内质谱研发/应用单位等。

一、2020-2022年中国质谱仪器市场规模

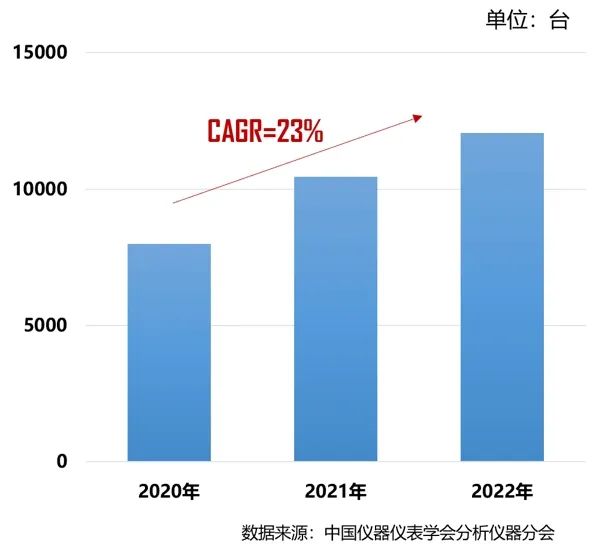

2020-2022年中国市场质谱仪器销量

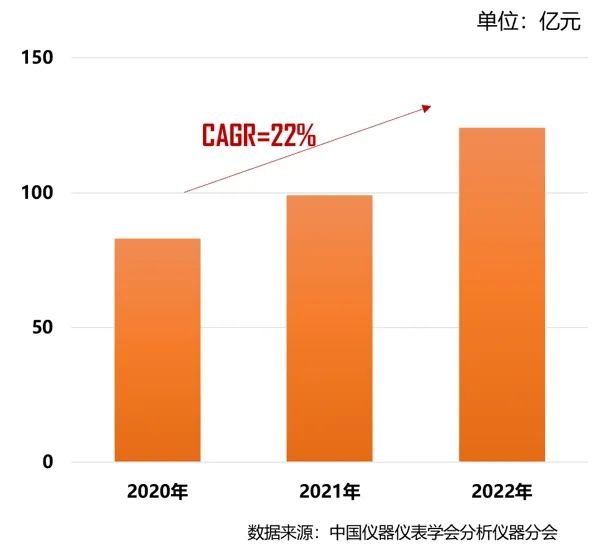

2020-2022年中国市场质谱仪器规模

2020年新冠肺炎疫情爆发,包括中国在内的全球质谱仪器市场需求受到冲击,根据调研,当年中国质谱仪器销量约8000台/套。2021年,国内疫情管控趋向常态化,被抑制的质谱需求陆续释放,当年中国质谱仪器销量突破10000台/套。2022年,在贴息贷款政策的强力刺激下,国内质谱仪器需求迎来集中释放,特别是第四季度迎来一轮质谱采购高潮,按出厂价计算,国内质谱仪器销售规模超过百亿量级,较2021年有较大提升。

可见,即使处在2020-2022年疫情期间,加之中美贸易争端和全球经济不确定性叠加的情况下,我国对质谱仪器及服务的需求持续旺盛,市场空间不断扩容,经计算,2020-2022年中国质谱仪器市场销量及销售额的年均复合增长率(CAGR)均超过20%,国内质谱仪器的增量空间和存量更新空间十分广阔。

二、2020-2022年中国质谱仪器市场分布

2.1按质量分析器划分

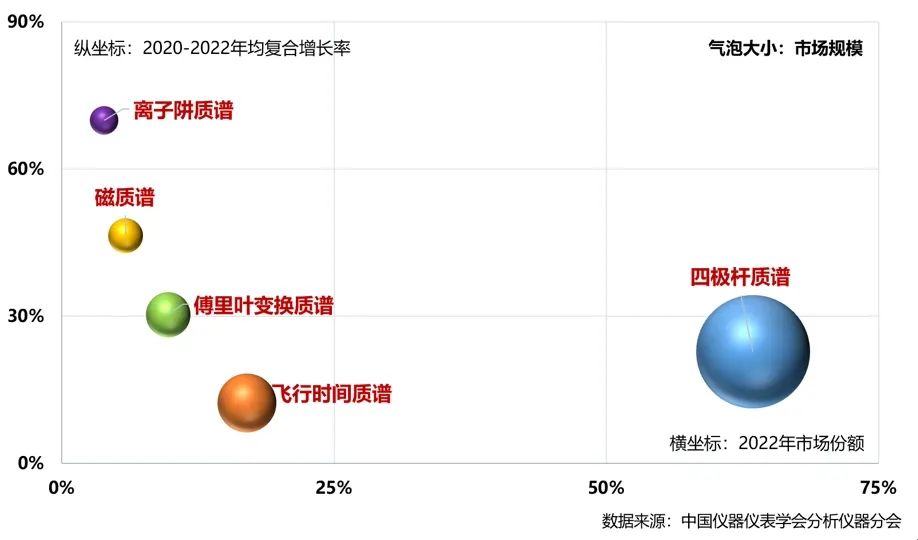

国内五类质量分析器质谱仪器的市场分布

从上图可看出,近三年基于五类质量分析器的质谱仪器均处于正向增长态势。其中,四极杆质谱依然是当前市场的主流质谱类型,2022年市场占比65%;国产四极杆质谱产品近年来发展迅速,2022年国产四极杆质谱销售额在整个四极杆质谱市场的占比突破10%。

近三年飞行时间质谱的市场份额不断提升,2022年市场占比约20%;国产厂商推出的MALDI-TOF、VOCs在线/走航质谱等拳头产品在国内医疗和环境检测市场形成明显优势,进而驱动微生物检验、VOCs监测两大专用市场的扩容。

尽管离子阱质谱、磁质谱、傅里叶变换质谱的市场占比较低,但2022年这三类质量分析器质谱仪器的市场增速较快,2020-2022年均复合增长率高于30%,其中离子阱质谱的增速最高,主要贡献来自于离子阱液质联用仪、便携式离子阱质谱。

2.2按质谱主流机种划分

根据市场规模的大小划分,质谱主流机种包括气相色谱-质谱联用仪(GC-MS)、液相色谱-质谱联用仪(LC-MS)、电感应耦合等离子体质谱仪(ICP-MS)、基质辅助激光解吸飞行时间质谱仪(MALDI-TOFMS)等。

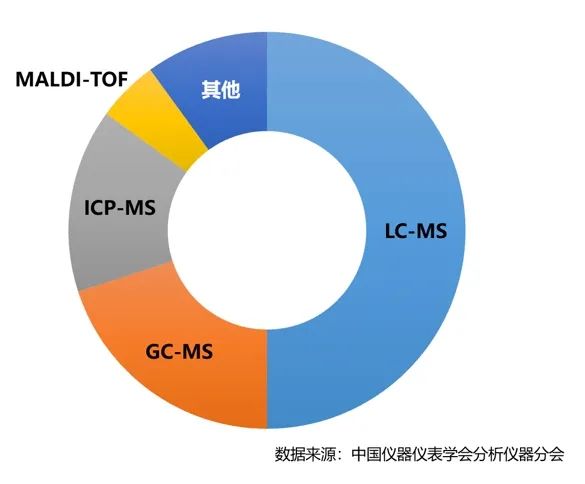

2022年中国各大类质谱仪器市场销售额占比

参见上图,2022年国内LC-MS市场销售总额占比几近一半,同比增速则高达40%,其中,LCMS(Q/TQ)的贡献最大。调研得知,国内科研、制药、临床等多个领域对LC-MS存在持续的强牵引力,未来市场扩容空间可观可期。值得关注的是,2023年禾信仪器推出了国产首台LC-QTOF,磐诺仪器则推出了液质串联系统QLIT-6610,可见国产高端液相串联质谱替代进程正式开启!

GC-MS(含在线、便携)市场份额排名第二,属于国内市场中销量最大的质谱机种,其中,台式GCMS(Q/TQ)贡献最大;由于GC-MS单价低,其市场销售额在整个质谱市场的占比约为20%,且与LC-MS销售额占比差距日渐扩大。

ICP-MS市场份额排名第三,2020-2022年之间ICP-MS市场表现较为稳定,占比变化不大,但由于自身增速不及质谱市场整体增速,ICP-MS市场份额占比略有下降。

MALDI-TOF是所有质谱类型中国产替代最明显的机种。2020-2021年,与新冠检测相关的MALDI-TOF质谱需求激增,也成为质谱国产替代的主要发力点。2022年MALDI-TOF市场规模同比有所下滑,一方面原因是疫情转入新常态,国内MALDI-TOF需求减弱,另一方面国产MALDI-TOF逐步成熟,产品议价空间加大,导致市场销售总额出现下降。

三、2020-2022年中国质谱市场竞争格局

3.1自研质谱品牌分布

近年来,随着质谱技术的精进和应用范围的拓宽,越来越多的科学仪器企业涌进质谱行业,据不完全统计,2022年在中国销售的质谱仪器品牌(含国内外)高达144个,其中属于自研品牌有109个。

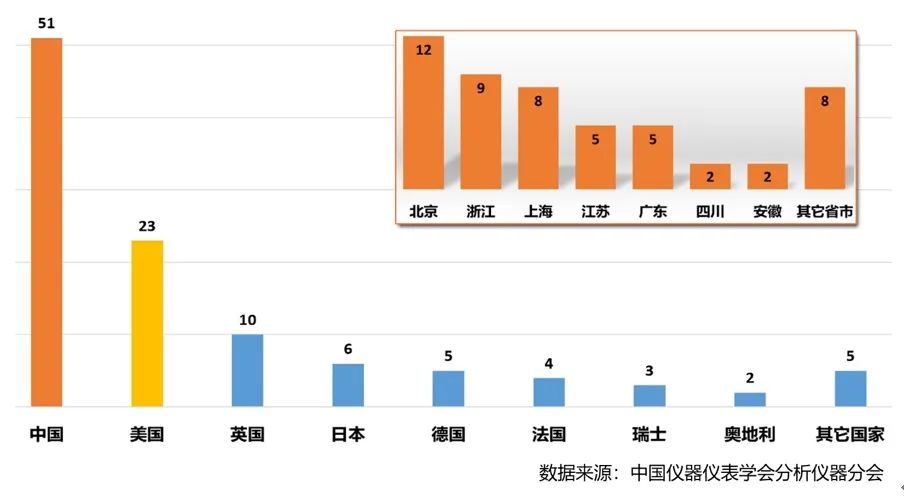

2022年国内外自研质谱企业总部所在地分布

参见上图,2022年国产自研质谱企业超过50家,主要分布在北京、浙江、上海、江苏、广东等省市,可见上述省市的质谱产业集聚趋势较为突出。2022年活跃在中国市场的进口质谱企业近60家,其中40%的企业总部位于美国,需要说明的是,这23家美国质谱企业占据了国内半数以上的质谱市场份额;另有18%的企业总部位于英国,其余企业总部则分布在日本、德国、法国、瑞士、奥地利等国家。