7月26日,赛默飞世尔发布2023年上半年业绩,总营收为213.97亿美元,同比-6%。

旗下四大业务部门中,

实验室产品和生物制药服务部门营收占比54.2%,同比+6%至115.94亿美元;

生命科学解决方案部门营收占比23.7%,-33%至50.75亿美元。

分析仪器部门营收占比16.2%,+11%至34.72亿美元。

专业诊断部门营收占比10.4%,-14%至22.17亿美元。

丹纳赫2023年上半年的业绩显示,其总营收为143.24亿美元,同比-7%。

旗下四大平台业务中,

诊断业务营收占比32%,同比-11%至46.07亿美元;

生物技术业务营收占比26%,同比-16%至37.49亿美元;

生命科学业务营收占比24%,+4%至35.05亿美元;

环境与应用业务营收占比17%,+3%至24.63亿美元。

作为科学服务领域公认的TOP2企业,赛默飞世尔、丹纳赫业绩的双双下滑牵动了大众的神经。

01本土企业:和时间做朋友

走进科研实验室里,从比比皆是的外资仪器中,会深刻地感受到国产的不足。

在科研这个“失之毫厘,谬以千里”的领域,精准、高质量、经过行业多年检验的外资企业产品,毋庸置疑是科研人员的心头好。甚至,实验室里拥有外资企业的高精尖设备,是实验室实力的一种证明。

国产突围之心迫切。

目前,科学服务市场高度集中,全球头部企业有赛默飞世尔、丹纳赫、安捷伦、默克 (生命科学部门)、艾万拓、Revvity(原珀金埃尔默生命科学与诊断业务)、沃特世、赛多利斯、凯杰、Bio-Techne等。

依靠强大的研发优势、齐全的产品线及全球化的经营网络,这些国际巨头长期垄断全球和中国市场,尤其高端化产品国产化率极低,国产替代空间广阔。

近年来,在政策与资本扶持下,一些国产企业逐渐起势。

超级赛道里,中国尚未诞生“千亿市值巨头”

如果对标海外巨头,科学服务是有望诞生千亿美元市值的超级赛道。

赛默飞世尔市值2202亿美元,丹纳赫市值1887亿美元。(本文所有市值数据均取自2023年7月26日)

但目前,中国本土的科学服务头部企业市值“不太能打”。

吸附分离技术产品和应用服务提供商蓝晓科技,市值291亿元;

制药专用设备领域龙头东富龙,市值163亿元;

功能性蛋白及高分子有机材料研发制造商诺唯赞,市值122亿元;

自主研发科研试剂龙头阿拉丁,市值41亿元;

国内领先的科研仪器制造商莱伯泰科,市值26亿元;

模式动物(基因修饰动物模型及相关技术服务)龙头南模生物,市值30亿元;

生物研发耗材(培养皿、瓶、管等一次性塑料制品)龙头洁特生物,市值25亿元……

滞后四十年,难以超越的“时间壁垒”

需要强调的是,科学服务领域的全球巨头,起步时间早,成立时间多在上世纪六七十年代,发展大都超过半个世纪。这是本土企业无可比拟的优势。

比如,赛默飞世尔成立于1956年,其前身为热电公司(Thermo Electron),2006年,热电公司和飞世尔(Fisher Scientific)合并成为赛默飞世尔。2022年,赛默飞世尔总营收449.2亿美元,同比+15%;其中,生命科学业务营收201.5亿美元。

丹纳赫创立于1969年,前身是Diversified Mortgage lnvestors,Inc,于1984年改为现用名,是一家跨国医疗及工业仪器制造商。2022年,丹纳赫总营收315亿美元,增长7.0%;其中,生命科学业务营收157.9亿美元。

*每个企业生命科学业务划分及定义各不相同,以上占比为根据各企业年报测算而来,仅做参考。

本土科学服务企业普遍起步晚,成立时间大多在2000年后。

蓝晓科技成立于2001年,东富龙成立于1993年,诺唯赞成立于2012年,阿拉丁成立于2009年,莱伯泰科成立于2002年,南模生物成立于2000年,洁特生物成立于2001年……

本土企业擅长“单点突破”

科学服务的特色是场景复杂,产品种类足够多。也因此,下游客户(制药企业、生物技术企业、CXO等)更喜欢一揽子服务提供商,具备配套的仓储物流等服务设施更佳。

外资跨国企业呈现全面覆盖的特点,而中国本土科研服务企业多致力于“单点突破”。

例如纳微科技的色谱填料;奥浦迈的培养基;诺唯赞、义翘神州、菲鹏生物等企业的酶/抗原抗体等主流产品,可逐渐媲美进口品牌,外加具有价格与本土优势以及政策支持引导,前景可期。

但要赢得更大的市场,仍需在所处细分领域发展壮大后谋求全产业链布局。

以诺唯赞为例,从分子试剂起家,陆续进入到IVD、CRO服务行业,从赛多利斯引进团队,开拓实验室耗材与设备领域,逐步拓宽业务布局。

02低估期,重磅并购入场好时机?

在这个壁垒高筑的赛道,能够提供一揽子服务的企业,在其发展过程中,少不了并购的身影。

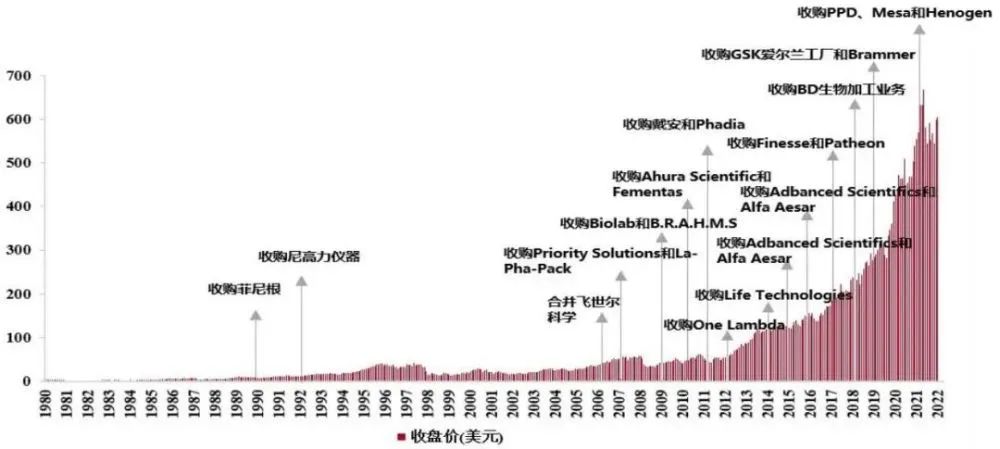

赛默飞世尔在成为全球科学服务TOP 1的路上,据不完全统计,并购数量超70次。

一直以来,赛默飞世尔以“为客户提供‘一站式’产品和服务”作为自身特色,产品线很长。相应的,赛默飞世尔的并购原则是:并购标的可以丰富公司的产品线,增强公司的战略地位,并可以为股东创造价值。

对于并购标的的选择尤其偏爱细分龙头。比如2011年以21亿美元收购美国戴安公司,成为色谱行业领先者;2021年,174亿美元收购PPD,跻身全球CRO行业TOP 5。

▲Thermo Fisher股价与重要并购事件,资料来源:Wind、招商银行研究院

有着“并购之王”称号的丹纳赫不遑多让,累计进行了超400次并购重组。通过收购获得了贝克曼库尔特、徕卡、IDT等多个全球知名品牌。

▲丹纳赫生命科学平台 来源:官网

但本土企业在并购领域尚不活跃,这与企业的发展时间以及规模都有相应的关系。

也有一些企业开始摸索前行,比如聚焦在生物工艺细分赛道的多宁生物(尚未上市),曾表示“沿巨头的并购脚印,走出中国的‘赛多利斯’”。在这样的基调下,成立于2005年的多宁生物,从2019年开始密集并购了9家相关企业:

并购齐志生物、楚怡生物,补充了生物反应器的业务单元;

并购亮黑科技,纵深布局一次性产品业务单元;

并购金科过滤,补充过滤系统产品和解决方案;

并购安拓思,增加纳米制剂制备系统;

并购楚博生物,使产业链向下游延伸至层析填料及其解决方案;

并购乐枫生物、Salus Bioscience,则是向上游实验室供应板块迈出重要一步,并建立了国际销售网络;

并购熙迈检测,为客户提供GMP合规性检测验证服务……

2022年,多宁生物还参股了上海雅酶、南京云弘、上海溥悦流体、山东安赛尔等多家公司。

频繁并购也推高了多宁生物的商誉,引发资本市场的担忧。对于整个中国科学服务市场,仅靠一家多宁发力也是远远不够的。

变局之年,在各界纷纷唱衰2023的全球经济发展之际,却也是买家大胆并购的绝佳时机。因为资产会变得更加便宜,随着政策扶持的逐渐释放,融资成本下降,市场资金流动性充足。