“... 2023年全球市场可能下跌10%以上,中国可能下跌20%左右。2024年中国市场可能不会有太大的改善...”

2023年对于生命科学公司来说,可谓是异常艰难的一年。绝大部分生命科学的跨国公司都已经公布了2023年的业绩,实现增长的公司寥寥无几。对于跨国公司的中国业务来说,可以用惨不忍睹来形容。我们可以看到一个趋势,跨国公司正在将中国市场和全球其他市场进行切割,从而形成“中国”和“其他国家”这两个市场。很多公司都是这么和投资者沟通的,如果去掉中国,我们的增长是多少;包含中国,不好意思,我们跌了多少。那么2024年中国的市场会好吗?这种论调会改变吗?打工人日子会好过吗?我们通过这篇文章做个简单的分析。那么首先,我们先回顾一下2023发生了什么?

—、2023跨国公司的全球业务大幅度下跌

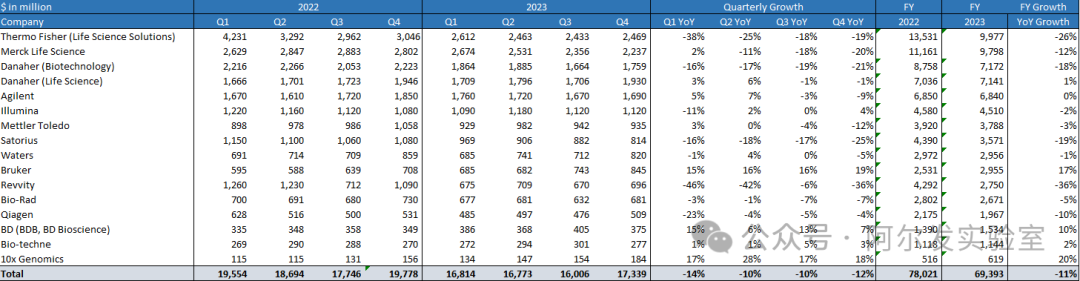

笔者对上市的生命科学的跨国公司做了一个不完全统计,总共挑选了16家公司,对于某些综合性的公司,例如赛默飞、丹纳赫、默克等,笔者挑出了生命科学相关的业务,尽量去除比如诊断、制药、化工等业务的影响。当然,这其中不可避免混杂了其他非生命科学的业务,例如凯杰和伯乐的诊断业务等,因为数字较小,故没有进行剔除。默克因为要在3月初公布业绩,所以这里的四季度的数据为笔者的估计。

数据来源:各家上市公司的季报

2023年的这16家上市公司的销售额总计达到693亿美元,相比2022年的780亿美元,下跌了11%。当然,这里有2022新冠业务基数的影响(例如Cytiva, Thermo Fisher, Merck,Sartorius都有不小的新冠业务),这个部分今年已经基本归零了,所以我们可以观察到,四大巨头(Thermo Fisher, Danaher, Merck和Sartorius)的下降幅度最大,分别是Thermo Fisher -26%,Danaher Cytiva (又叫Biotechnology)下降-18%,Merck Life Science下降-12%,(这个部分为笔者估计,Merck年报于3月初公布),Sartorius下降-19%。以仪器为主的公司的冲击相对小一点,这可能和中国在2023年上半年,尤其是第一季度有强劲的贴息贷款有关。可以看到仪器公司,例如安捷伦的业绩呈现明显的前高后低,例如前两个季度还有5-7%的增长,第三季度-3%下跌,第四季度-9%下跌。再看梅特勒-托利多,业绩曲线和安捷伦非常类似,第一季度3%增长,第二季度持平,第三季度-4%下跌,第四季度则下跌-12%。这些公司中,为数不多实现了增长的是10xGenomics,Bruker以及BDB (BD的Bioscience业务,主要是流式细胞仪业务),一方面这几家公司的业务相对比较小,另外与其自身发展阶段有关(例如10xGenomics,还处于市场导入期),或者与其下游市场较好(例如Bruker的蛋白组学市场和BD的流式市场在2023都还不错,另外两家都有相当一部分科研和政府市场),增长的几家公司无法代表市场的情况。业务下降的原因无非是客户去库存、2023融资不畅、以及中国因素。前两个因素我们听得太多了,下面我们专注分析一下跨国公司的中国业务。

这16家公司的业绩总数跌了11%,我们可以大胆地假设,整个生命科学市场差不多也跌了这个水平,甚至更多,因为这16家公司已经是市面上最大的公司了,小公司日子只可能更难过。去年的市场萎缩了10%以上,相信这个结论大家从主观的感受上也能差不多体会到。当然如果把新冠因素去掉的话,可能市场的跌幅在10%以内,毕竟这些公司在2022还是吃了一些红利的。

二、跨国公司的中国业务 - 某些行业几乎是雪崩式下跌

跨国公司的中国业务一般在年报中都没有披露。从有限的披露来看,中国的业务几乎是呈雪崩式地下跌,抛开新冠的影响后依然是雪崩。首先,我们先说一下真正2022有新冠红利的几家公司 - 赛默飞:主要是荧光定量PCR和原料,丹纳赫:主要是纯化业务和过滤业务;默克:主要是膜业务;赛多利斯:主要是纯化业务;Revvity:主要是自动化业务;伯乐:主要是荧光定量PCR业务。其他厂家并没有太多直接的红利,更多是享受了Covid带来的行业的高景气度。

从有限的披露,我们看一下中国公司的情况。

Cytiva: 在丹纳赫的Earnings Call中披露,中国Cytiva业务在三季度下跌-45%。这个幅度非常惊人。预测2024的Cytiva可能还要下滑15%左右,估计2024中国业务整体下降高个位数(-10%)。

Waters:在Waters的Earnings Call中披露,中国全年下跌了超过了-20%。四季度的Pharma市场,中国下跌了差不多-45%。中国的工业市场(除了Pharma以外的工业)业绩下滑了差不多-20%。政府和科研市场四季度差不多下滑了-40%。2024年预计中国一季度下滑-40%(因为有2023Q1贴息贷款的高基数),全年中国-15%~-20%。

Illumina: 中国下降了-13%。Illumina之前也没有什么新冠业务,这个-13%是实实在在的下降,本土竞争(华大)是一个重要的原因。

安捷伦:四季度中国业绩下跌-31%,中国业绩全年下跌了-5%左右。预计明年中个位数下跌,估计也是-5%左右。

10x Genomics: 中国全年下滑-28%,注意,这可是在10x Genomics整个公司增长20%的基础上的,中国和中国以外其他地区的业绩形成了鲜明的对照(中国业务已经连续两年下跌了)。

其他多数公司基本没有公布中国的数字,根据笔者的揣测,中国去年生命科学市场差不多应该萎缩了20%左右,这还包括了去年一季度贴息贷款的一波红利,否则可能更惨。总体来说,和医药相关度高的公司最惨,和NGS相关的也很惨,科研和政府业务占比高的相对日子好过一点,大家都给代理商塞了不少库存。

三、中国公司业务下跌的原因

笔者个人认为,抛开全球共同的经济因素之外,例如美联储加息导致VC融资困难,2021-22客户库存量很高需要消化之外,中国面临着这么几个自身独特的原因,分别是Biotech寒冬、中国竞争对手的激烈竞争、美元基金没了。

Biotech和Pharma寒冬:几乎所有的公司都报告了Pharma市场远远不及预期,但中国尤为惨烈。具体数字大家可以看第二部分。中国的Biotech为什么更惨呢?中国独有的原因包括:第一、美元基金几乎不投资了,只有人民币基金,人民币基金传统不是投资biotech的主力,导致中国Biotech极度缺乏VC的融资。第二、IPO市场基本停了,已经IPO的公司股东难以退出,导致VC更加不愿意投资Biotech。第三、A股医药股和港股18A表现极差,从2021开始连续跌了三年,进一步打击了医药投资者的信心。

中国的竞争对手的激烈竞争:中国最近几年出现了一大批生命科学行业的优质的国产公司,对跨国公司造成了实质性的威胁。一个最广为人知的例子就是华大。前面说了,Illumina中国业绩下滑-13%,而华大的测序业务增长30%,虽然有海外市场的贡献,但主要的增长还是来自于中国。除了Illumina之外,还有一个例子是10xGenomics,在单细胞测序领域,虽然没有类似华大智造这样强的挑战者,但是中国有一批爪子牙齿很尖利的小鱼,不断蚕食10x Genomics的地盘,所以才导致10x Genomics中国和国外的两重天。至于说在试剂耗材领域,那中国的本土公司的实力就更加不遑多让了。在生物工艺方面,中国公司异军突起,全方位替代进口。当然,要注意的一点是,中国人做生意有一个坏毛病,就是在卷死对手的同时,会把市场规模越做越小,杀敌一千自损八百,越做市场越没有吸引力。

美元基金消失了:美元基金现在基本不怎么投资中国了,不仅是针对Biotech,原因有多方面的,比如赚钱效应消失,投资中国不赚钱。难以退出:前面提到A股IPO的大门基本关掉,为了保住大盘,对股东退出提出了种种苛刻的限制。港股18A回报极差。当然,还有重要的中美地缘政治的较量,这个也实实在在地吓唬住了美元基金的LP们。那美元基金不投资,换人民币基金投不香吗?答案是,还真不行,至少目前不行。人民币基金主要来源就是国资,国资投资团队为了保住个人位子,不犯政治错误,避免被扣上“国有资产流失”的帽子,投资的第一要务就是不能亏钱。具体操作就是让公司创始人签对赌协议,如果不能达到某些条件,就要年化8%左右回购股份。我们知道,风险投资的重点在于“风险”二字,尤其是Biotech,本身就是风险很大,失败概率很高的生意。VC把风险都抛给了创业者,VC是旱涝保收了(至少纸面上旱涝保收),那谁会跟你玩呢?2023之前,美元基金和Biotech是绝配。生物医药这样的模式就适合美元基金这类风险厌恶比较低的投资者来投资,港股18A和纳斯达克又为美元基金的退出提供了一个良好的平台。但现在,这一切都是明日黄花了。

四、2024中国市场会怎么走?

一言蔽之,2024中国市场不会好。各大上市公司的CEO们,在Q4 Earnings Call上都释放了类似的信息,中国在2024难以实现复苏。下面笔者阐释一下各个下游市场的情况。

CRO和CDMO市场:难以看涨。CRO和CDMO市场依赖于全球市场,本来其实2024情况还可以,海外Biotech市场复苏的迹象日益明显。中国的主流的CRO本来就是以海外市场为主,例如药明康德大约7-8成收入来自海外业务的贡献。但最近刚出来生物安全法的风波,看来一时半会儿这事没法结束 (请参见这一篇拙作的分析:药明康德和药明生物短期可能没那么容易解套)。与中国的萧条的市场相对照,三星生物订单激增,光是2023年就接了120亿美金的订单,这些订单里可能很多本来是中国的吧。

Biotech市场:难以复苏,大家都缺钱缺得厉害。虽然最近有很多License-out的案例,但毕竟能License-out或者能卖给跨国药企的中国本土Biotech还是少数,多数企业依然极度缺钱。过去几年火热的细胞治疗现在已经出现了明显的涨不动的情况,一个突发的好消息是第一款用于实体瘤的细胞治疗产品获得了FDA的批准,希望能给市场打个强心针。但是细胞治疗市场目前看不大,难以推动整个大盘。

NGS市场:不继续下跌就不错了。NGS除了NIPT外,难以找到第二大应用。虽然去年世和基因的大Panel拿证了,但这个到底能卖多少,大家都心知肚明。肿瘤早筛的概念谈了N年了,以前市场好的时候都很少有人愿意买单,现在就更难了。LDT新政说白了就是打击NGS的固有商业模式的,现在先把老的模式砸了,新的LDT不让外送样本,到底还有多少生意,大家想想就知道了。NGS对谁都难,市场一定是在萎缩的。

五、2024市场还有哪些机会?

前面说了这么多,似乎一片黑暗,那么,还有机会吗?机会一定在,但未必每个人都能抓住。2024一定是ADC大年,前面一两个月跨国药企疯狂扫货就能看出来,今年的ADC在风口上。中国因为之前做化学药的基础,做ADC在全球产业链上依然处于很有竞争力的位置。GLP-1去年就是风口了,信达、华东、药明、凯莱英等都布局好了,新人已经没有机会了。但靠ADC和GLP-1能拉动大盘吗?肯定不行,体量不够。那怎么办呢?中国的生命科学行业要复苏,一定离不开宏观环境的改善。包括相对融洽的国际关系(主要和美国搞好关系,说起来容易做到可不容易),更加有活力的投融资环境(让投资者觉得有利可图)、大力吸引外资等等。说到底还是信心问题,只要有了信心,一切的困难都只是技术问题,很好解决。中国的人材和产业链是除了美国之外,其他任何国家都无法比肩的,也是这么多年从药监局、到各级地方政府、到企业、到海外和国内的人才,方方面面大家筚路蓝缕、宵旰忧勤地创造出来的。只要有一个稍微好点的环境,一定能解决困难。

免责声明:本网注明“来源:XXX”的作品,均为转载自其它媒体,版权归原作者所有,本网仅限于传递更多信息之目的,不作为商业用途,亦不代表本网赞同其观点和对其真实性负责,转载或下载使用,必须保留本网注明的"稿件来源"。